Mesmo com os problemas persistentes na cadeia de suprimentos, diz Iata

Genebra — A Associação do Transporte Aéreo Internacional (Iata) anunciou suas projeções financeiras de 2025 para a indústria aérea global, com um pequeno fortalecimento da lucratividade em meio aos desafios contínuos relacionados a custos e à cadeia de suprimentos. Os destaques incluem: o s lucros líquidos devem atingir US$ 36,6 bilhões em 2025, com a margem de lucro líquido de 3,6%. Isso será uma pequena melhoria em relação a 2024, que deve apresentar lucro líquido de US$ 31,5 bilhões (margem de lucro líquido de 3,3%).O lucro líquido médio por passageiro deve ser de US$ 7,0 —abaixo da alta de US$ 7,9 em 2023, mas uma melhoria em relação aos US$ 6,4 em 2024— .

O lucro operacional de 2025 deve ser de US$ 67,5 bilhões, com margem operacional líquida de 6,7% (melhoria em relação aos 6,4% esperados em 2024).

O retorno sobre o capital investido (ROIC) da indústria global deve ser de 6,8% em 2025. Embora isso seja uma melhoria em relação ao ROIC de 6,6% de 2024, o retorno para a indústria global permanece abaixo do custo médio ponderado de capital. O ROIC mais forte é das empresas aéreas na Europa, Oriente Médio e América Latina, onde excedeu o custo de capital.

A receita total do setor deve atingir US$ 1,007 trilhão, com aumento de 4,4% em relação a 2024. Pela primeira vez, a receita total do setor vai ultrapassar a marca de US$ 1 trilhão. As despesas devem crescer 4,0% e atingir US$ 940 bilhões.

O número de passageiros deve chegar a 5,2 bilhões em 2025, com aumento de 6,7% em comparação a 2024. Pela primeira vez, o número de passageiros vai ultrapassar a marca de cinco bilhões.

Os volumes de carga devem atingir 72,5 milhões de toneladas, com aumento de 5,8% em relação a 2024.

—Esperamos que as empresas aéreas apresentem o lucro global de US$ 36,6 bilhões em 2025. Isso será conquistado com muito esforço, com as empresas aéreas aproveitando os preços menores do petróleo, mantendo as taxas de ocupação acima de 83%, controlando rigorosamente os custos, investindo na descarbonização e gerenciando o retorno a níveis de crescimento mais normais após a extraordinária recuperação da pandemia. Todos esses esforços ajudarão a reduzir vários obstáculos para atingir a lucratividade que estão fora do controle das empresas aéreas, como os desafios persistentes da cadeia de suprimentos, as deficiências de infraestrutura, a regulamentação onerosa e a carga tributária crescente— disse Willie Walsh, diretor- geral da Iata.

— Em 2025, as receitas da indústria vão ultrapassar US$ 1 trilhão pela primeira vez. Também é importante colocar isso em perspectiva. Um trilhão de dólares é muito — quase 1% da economia global. Isso torna as empresas aéreas uma indústria estrategicamente importante. Mas temos que lembrar que as empresas aéreas têm custos de US$ 940 bilhões, sem mencionar juros e impostos, com margem de lucro líquido de apenas 3,6%. Em outras palavras, a margem entre lucro e prejuízo, mesmo no bom ano que esperamos de 2025, é de apenas US$ 7 por passageiro. Com margens tão estreitas, as empresas aéreas devem continuar observando cada custo e mantendo um nível semelhante de eficiência em toda a cadeia de suprimentos — principalmente dos nossos fornecedores de infraestrutura monopolistas que muitas vezes nos decepcionam em desempenho e eficiência —disse Walsh.

A IATA destacou os amplos benefícios da crescente conectividade. As estimativas mais recentes mostram que o emprego em empresas aéreas deve subir para 3,3 milhões em 2025. As empresas aéreas são o núcleo de uma cadeia de valor global da aviação que emprega 86,5 milhões de pessoas e gera US$ 4,1 trilhões em impacto econômico, respondendo por 3,6% do PIB global (números de 2023). A conectividade é um catalisador econômico para o crescimento em quase todos os setores.

— Em 2025, pela primeira vez, o número de viajantes vai ultrapassar cinco bilhões e o número de voos chegará a 40 milhões. Isso quer dizer que a conectividade da aviação vai gerar e manter empregos em toda a economia global. Os segmentos mais óbvios são os setores de hospitalidade e varejo, que se preparam para atender às necessidades de um número crescente de clientes. Mas quase todos os setores se beneficiam da conectividade que o transporte aéreo fornece, facilitando a contato com clientes, o recebimento de suprimentos e o transporte de produtos. Além disso, o crescimento da aviação também contribui para atingir quase todos os Objetivos de Desenvolvimento Sustentável (ODS) da ONU —disse Walsh.

Principais fatores de impacto nas estimativas — O desempenho financeiro geral deve melhorar em 2025 devido à queda nos preços do combustível de aviação e aos ganhos de eficiência. Aumentos adicionais ainda não foram atingidos por problemas de capacidade resultante de problemas não resolvidos na cadeia de suprimentos. Isso está limitando as oportunidades de crescimento e aumentando várias áreas de custo, incluindo leasing e manutenção de aeronaves.

A lucratividade líquida também será reduzida, pois devem acabar a ajuda fiscal da era da pandemia, levando a um aumento nas alíquotas de impostos em 2025.

Receitas — A receita deve aumentar 4,4% e atingir US$ 1,007 trilhão em 2025.

A receita do transporte aéreo de passageiros deve atingir US$ 705 bilhões (70% da receita total) com US$ 145 bilhões adicionais (14,4% da receita total) de serviços auxiliares em 2025. As viagens continuam mais acessíveis, pois o yield de passageiros deve cair 3,4% (passagem e serviços auxiliares). A receita unitária deve ter a redução moderada de 2,5%.

Visto de outra forma, a tarifa aérea média em 2025, incluindo serviços auxiliares, deve ser de US$ 380, isto é, 1,8% menor do que em 2024. Em termos reais (ajustados pela inflação), isso representa redução de 44% em comparação a 2014, indicando que um valor significativo está sendo repassado aos consumidores no esforço contínuo do setor de melhorar a eficiência.

A demanda de passageiros (RPKs) deve crescer 8,0% em 2025, o que está à frente de uma expansão esperada de capacidade (ATK) de 7,1%. As partidas de aeronaves devem chegar a 40 milhões, um aumento de 4,6% em relação a 2024, e o fator de carga médio de passageiros é antecipado em 83,4%, um aumento de quatro pontos percentuais em relação a 2024.

A demanda de passageiros (número de passageiros pagantes por quilômetro ou RPK) deve aumentar 8,0% em 2025, acima da expansão esperada de capacidade geral (ATK) de 7,1%. Devem ocorrer 40 milhões de decolagens, que representam o aumento de 4,6% em relação a 2024, e a taxa de ocupação média de passageiros deve ser de 83,4%, com aumento de 0,4 pontos percentuais em relação a 2024.

A pesquisa de opinião pública da Iata confirma a perspectiva otimista para a demanda de passageiros. Para os próximos 12 meses em comparação com os últimos 12 meses: 41% dos viajantes entrevistados disseram que esperam viajar mais, 53% esperam viajar na mesma frequência e 5% esperam viajar menos.

47% dos viajantes entrevistados disseram que esperam gastar mais com viagens, 46% esperam que as despesas com viagens permaneçam as mesmas e 8% esperam gastar menos.

A receita do transporte aéreo de carga deve atingir US$ 157 bilhões (15,6% das receitas totais) em 2025. A demanda deve aumentar 6,0%, com o yield médio de 0,7%, que apresentou queda mas ainda assim ficou bem acima dos níveis pré-pandemia. As taxas de frete (cotadas em dólares/kg de 2014) devem ser de US$ 1,34, US$ 0,06 a menos que em 2024 e 24,4% abaixo dos níveis de 2014.

Várias tendências devem continuar favoráveis ao transporte aéreo de carga em 2025, incluindo a incerteza geopolítica contínua no transporte marítimo que passam pelo Canal de Suez e o comércio eletrônico em expansão originário da Ásia.

Despesas — As despesas devem aumentar 4,0% e atingir US$ 940 bilhões em 2025.

Despesas não relacionadas a combustível: custos maiores foram vistos em todos os setores em 2024, sem contar o combustível, pressionando as margens. Os principais problemas de custo incluíram intensa pressão salarial e despesas pontuais relacionadas a várias greves de funcionários de empresas aéreas em 2024. Além disso, houve um aumento acentuado nos custos de manutenção devido a aeronaves paradas e uma frota global envelhecida. Os custos unitários gerais não relacionados a combustível aumentaram 1,3% em 2024 para um total de US$ 643 bilhões. Espera-se que os aumentos de custos unitários não relacionados a combustível em 2025 sejam limitados a 0,5%, atingindo US$ 692 bilhões.

A maior despesa não relacionada a combustíveis é a de mão de obra. Em 2025, as despesas trabalhistas devem totalizar US$ 253 bilhões, que representa aumento de 7,6% em relação a 2024. Porém, com os ganhos de produtividade, os custos unitários médios de mão de obra provavelmente aumentarão apenas 0,5% em 2025 em comparação a 2024. A força de trabalho das empresas aéreas deve aumentar em 4%, somando 3,3 milhões de pessoas.

Despesas relacionadas a combustível: Os preços do combustível de aviação caíram para US$ 70/barril em setembro de 2024 pela primeira vez desde o início da guerra entre a Rússia e a Ucrânia. Em 2025, o combustível de aviação deve ter a média de US$ 87/barril (abaixo dos US$ 99/barril em 2024), com base em spread crack (valor para refinar o petróleo bruto e convertê-lo em combustível de aviação) de US$ 12 por barril e preço do petróleo bruto de US$ 75/barril (Brent). Com isso, o gasto acumulado com combustível das empresas aéreas deve ser de US$ 248 bilhões, que representa queda de 4,8%, apesar do aumento esperado de 6% na quantidade de combustível que será consumida (107 bilhões de galões). O combustível deve ser responsável por 26,4% dos custos operacionais em 2025, abaixo dos 28,9% em 2024.

O custo de conformidade com o Compra de Créditos de Carbono(CORSIA) começou a ser calculado em 2024, quando foi estimado em US$ 700 milhões, aumentando para US$ 1 bilhão em 2025. Os custos das quantidades limitadas de combustível de aviação sustentável disponíveis devem acrescentar US$ 3,8 bilhões às despesas de combustível do setor em 2025, acima dos US$ 1,7 bilhão em 2024.

Riscos — Com fortes incertezas geopolíticas e econômicas, os riscos mais importantes para as projeções do setor incluem:

Conflito: uma piora nas projeções deve ocorrer caso as guerras na Europa e no Oriente Médio se espalhem. Por outro lado, a resolução de qualquer um desses conflitos provavelmente terá um impacto positivo, principalmente no caso da guerra entre a Rússia e a Ucrânia.

Governo Trump: o novo governo Trump nos Estados Unidos causa várias incertezas significativas. Tarifas e guerras comerciais provavelmente reduziriam a demanda por carga aérea e também causariam impacto nas viagens de negócios. Se essas políticas reacenderem a inflação com taxas de juros maiores como resposta política, os impactos negativos na demanda seriam ainda piores. No entanto, se a postura favorável aos negócios do primeiro governo Trump continuar neste mandato, os ganhos da desregulamentação e simplificação dos negócios podem ser significativos. Há incerteza quanto ao apoio do governo aos esforços de descarbonização da aviação nos Estados Unidos até que o governo tome uma decisão mais clara.

Preço do petróleo: os preços menores do petróleo e os custos de combustível resultantes são um grande fator de melhores previsões para as empresas aéreas em 2025. Se isso não se materializar por qualquer motivo e considerando as margens estreitas do setor, a perspectiva pode mudar significativamente.

Resumo de cada região — Todas as regiões devem apresentar melhorias em seu desempenho financeiro em 2025 em comparação a 2024, e todas as regiões devem ter lucro líquido coletivo em 2024 e 2025. A lucratividade, no entanto, varia amplamente entre as transportadoras e entre as regiões. Por exemplo, a margem de lucro líquido coletiva das empresas aéreas da África deve ser a menor, de 0,9%, enquanto as transportadoras do Oriente Médio provavelmente terão as margens maiores, de 8,2%.

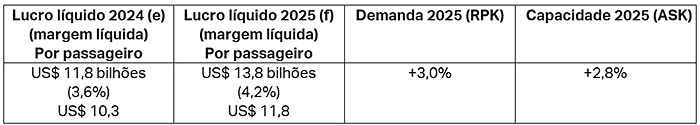

América do Norte:

A América do Norte continua gerando o maior lucro absoluto, embora em níveis menores do que antes da pandemia. Isso se deve a vulnerabilidades evidentes da cadeia de suprimentos no setor de baixo custo. Entregas mais lentas de aeronaves de última geração e a dependência de um único tipo de aeronave afetaram particularmente esse segmento, enquanto o aumento dos salários reduziu a vantagem competitiva das transportadoras de baixo custo (LCC) em relação às transportadoras de rede. A lucratividade deve melhorar em 2025, mesmo que alguns problemas, como greves de funcionários e incidentes de TI, tenham impactos que provavelmente serão transferidos para o ano novo.

Europa:

A Europa enfrentou vários desafios que impactaram a competitividade em 2024, incluindo aumento de salários, paralisação de frotas, restrições de voos relacionadas a ruídos, aumento de taxas aeroportuárias, regulamentações onerosas e altos impostos nacionais. A guerra em andamento na Ucrânia continua afetando as transportadoras do continente com 20% de seu espaço aéreo fechado, resultando em rotas mais longas para alguns destinos na Ásia, já que o espaço aéreo russo continua fora dos limites para as transportadoras europeias. No entanto, 2025 deve trazer uma pequena melhoria na lucratividade, impulsionada em grande parte pelo setor de LCC, já que em 2024 houve grandes paralisações de frotas devido a problemas na cadeia de suprimentos.

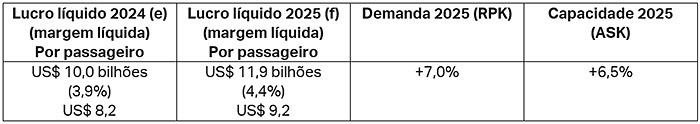

Ásia Pacífico:

A Ásia-Pacífico é o maior mercado em termos de RPK, com a China representando mais de 40% do tráfego da região. Em 2024, os RPKs aumentaram 18,6%, em parte devido ao estímulo do mercado com menos requisitos de visto para entrada em vários países, incluindo China, Vietnã, Malásia e Tailândia. As transportadoras da China relataram perdas líquidas no primeiro semestre de 2024 resultantes de problemas na cadeia de suprimentos, excesso de oferta no mercado interno e a limitação de 100 voos semanais da China para os Estados Unidos (um terço a menos do que antes da pandemia). A região da Ásia-Pacífico também apresentou a queda mais acentuada nos yields em 2024. Graças à forte demanda e ao aumento das taxas de ocupação, uma ligeira melhoria na lucratividade é esperada para 2025.

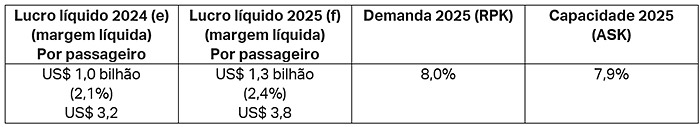

América Latina:

A América Latina tem empresas aéreas que estão prosperando e empresas aéreas que estão passando por dificuldades financeiras significativas, incluindo procedimentos de falência segundo o Capítulo 11 da lei de falências americana. As depreciações cambiais em alguns países com operações domésticas significativas trouxeram muitos desafios, pois os principais itens de custo, como despesas de frota e dívidas, são pagos em dólares americanos. A lucratividade deve melhorar em 2025, depois que as transportadoras saírem do procedimento do Capítulo 11 com maior competitividade e quando as taxas de câmbio estiverem mais favoráveis às transportadoras da região.

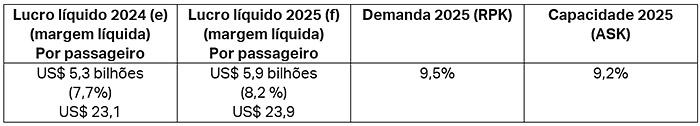

Oriente Médio:

O Oriente Médio obteve o melhor desempenho financeiro em 2024, conforme indicado pelo maior lucro líquido por passageiro entre as regiões. As empresas aéreas se beneficiaram do desempenho econômico robusto da região, investimentos estratégicos em infraestrutura, políticas governamentais de apoio e do fechamento do espaço aéreo russo para empresas aéreas europeias, americanas e algumas asiáticas. O Oriente Médio foi a única região com aumento nos yields de passageiros em 2024, apoiado por um forte serviço premium de longa distância. Os yields podem se estabilizar em 2025 devido à expansão de capacidade esperada. Apesar do conflito em Gaza, as transportadoras do Golfo permaneceram praticamente sem impacto. Metas ambiciosas de crescimento para 2025 podem ser afetadas por problemas na cadeia de suprimentos com atrasos nas entregas de aeronaves e disponibilidade limitada de motores.

África;

As transportadoras da África enfrentam altos custos operacionais e uma baixa tendência de despesas com viagens aéreas em muitos de seus mercados domésticos. Um problema significativo é a escassez de dólares americanos em algumas economias que, juntamente com os desafios de infraestrutura e conectividade, dificultam a expansão e o desempenho do setor aéreo. Apesar desses obstáculos, há uma demanda sustentada por viagens aéreas, o que deve melhorar um pouco a lucratividade da região em 2025.

O ponto de vista do viajante — As viagens aéreas continuam agregando valor aos consumidores. Uma pesquisa de opinião pública recente (realizada em 14 países, com 6.500 entrevistados que fizeram pelo menos uma viagem no ano passado) revelou que 96% dos viajantes expressaram satisfação com suas viagens. Além disso, 88% concordaram que as viagens aéreas melhoram suas vidas e 78% concordaram que as viagens aéreas têm uma boa relação custo-benefício.

Os passageiros estão contando com um setor aéreo seguro, sustentável, eficiente e lucrativo. A pesquisa de opinião pública da Iata reforça que os viajantes reconhecem o papel importante da indústria aérea: 90% concordaram que as viagens aéreas são uma necessidade da vida moderna; 90% concordaram que a conectividade aérea é essencial para a economia; 88% disseram que as viagens aéreas têm um impacto positivo nas sociedades; 83% disseram que a rede global de transporte aéreo é uma colaboradora essencial para os ODS da ONU; 84% se preocupam com o sucesso da indústria da aviação.

A indústria do transporte aéreo está comprometida com sua meta de atingir zero emissão líquida de CO2 até 2050. Os viajantes expressaram altos níveis de confiança neste esforço, com 81% concordando que a indústria demonstra estar comprometida com o trabalho em conjunto para atingir sua meta ambiciosa e 77% deles concordam que os líderes da aviação estão levando o desafio climático a sério.